Uno de los temas recurrentes en la clases que doy a mis alumnos es el trabajo con diferentes temporalidades en los gráficos de cotización.

En el libro de Alexander Elder (vivir del trading) se explica cómo el opera usando tres diferentes temporalidades, en la mayor busca la tendencia general, en la mediana busca la tendencia de ese momento y tan sólo opera en la pequeña.

En el fondo Alexander Elder lo que nos está contando es que una operación debe estar en armonía en diferentes temporalidades y nos dice otra cosa, la temporalidad mayor siempre manda sobre las otras, es decir si en la mayor veo una tendencia alcista, da igual que me cuentan las otras dos, sólo debo mirar el lado largo.

En este artículo me gustaría hablar de cómo utilizo yo las temporalidades en gráficos de intradía. Estas temporalidades son distintas de las que utilizo en la operativa de acciones pero la filosofía es la misma.

Yo utilizo 4 temporalidades, diario, 15 minutos, 5 minutos y 1 minuto.

Voy a explicarlas basándome en un ejemplo sobre el Nasdaq de esta semana, concretamente del día 30 de Mayo.

Temporalidad 1 año

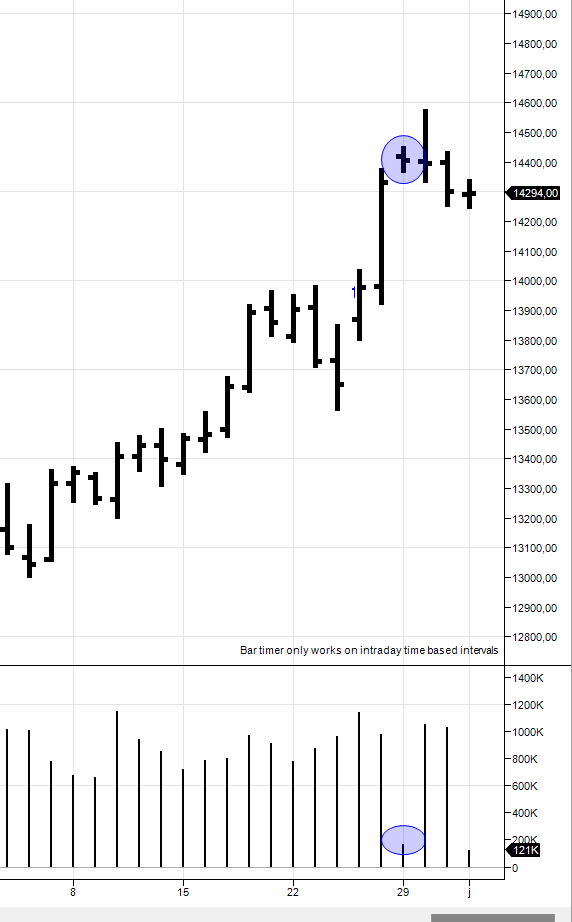

Esta temporalidad sólo la miro al inicio de la sesión. A veces me cuenta cosas y a veces no me cuenta nada, pero cuando la barra de gráfico diario es muy significativa ya marcará claramente con qué sesgo me enfrentaré a la sesión, alcista o bajista.

Si miramos la barra del día 29 de Mayo (círculo en la siguiente imagen), es decir, cómo termino el día anterior a la sesión de trading a la que me enfrento, veo que fue festivo en USA y por lo tanto no me aporta ninguna información respecto a lo que pueda ocurrir durante el siguiente día.

A modo de ejemplo, si miro la barra del día siguiente, 30 de mayo, veo que es una barra de mucha oferta y eso ya me define cómo me enfrentaré al mercado al día siguiente (31 de mayo), con sesgo bajista.

recuerda que la barra de “time frame” diario puede aportarte o puede no aportarte. Si te ayuda, genial, si no lo hace debes tomar decisiones en base a las temporalidades menores.

15 minutos

15 minutos es la temporalidad principal en mi operativa intradía, ella lo define casi todo. De hecho cuando no se que está haciendo el precio tan sólo miro 15 minutos hasta que ahí veo algo interesante..

Vayamos a nuestro día ejemplo, 29 de mayo

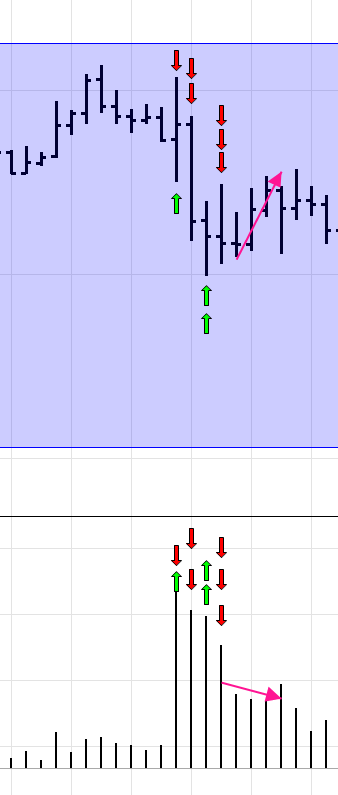

Durante la sesión europea no ocurrió nada relevante. Todo empezó durante el arranque USA, te lo muestro en la siguiente imagen. Una primera barra de indecisión seguida de una barra de muchísima oferta. La siguiente barra es un intento de la demanda de aguantar la caída.

Hasta este momento no tenemos ninguna opción operativa, sólo se que la oferta ha apretado mucho y la demanda ha conseguido parar la caída. El detalle viene en la siguiente secuencia de barras. Un UT con mucho volumen y una subida posterior con ausencia del mismo (ver siguiente imagen).

Ahora ya se que la dirección más probable es cortos y rápidamente salto a 5 minutos para ver con más detalle que es lo que está ocurriendo.

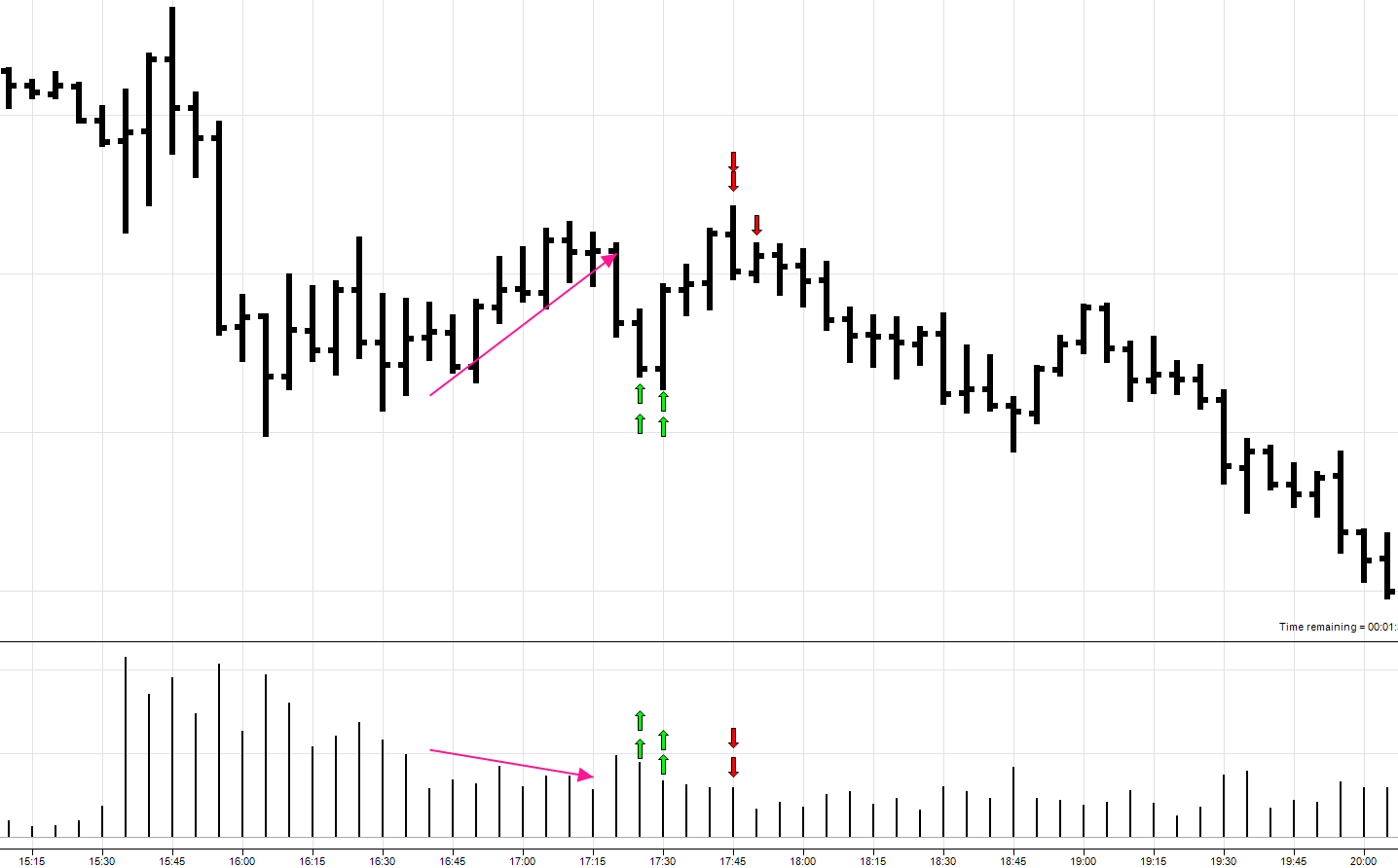

5 Minutos

Recuerda, sólo busco operaciones a corto, cualquier posible configuración en 5 minutos que me indique largos la descarto, no me interesa. 15 minutos manda sobre 5 y en 15 me hacen buscar cortos.

Si miramos 5 minutos vemos que el precio intentó bajar y fue de nuevo rechazado con mucha demanda, estos largos no me interesan, sólo busco cortos. Fíjate que unas barras más adelante tuve una reversa seguida de una No demanda… esto si me gusta.

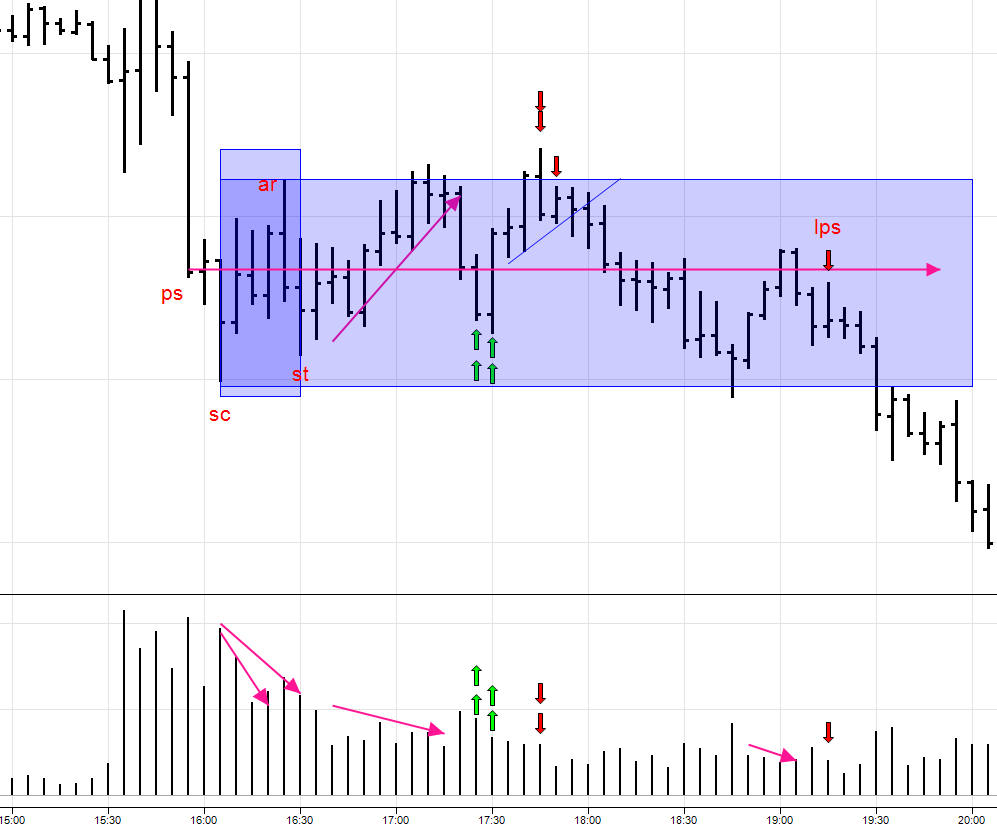

Pero vamos un poco más allá, vamos a “vestir este gráfico. Si recordáis los post de teoría dónde explique cómo se estructura wyckoff veréis que tengo una estructura prácticamente de libro, los que entrasteis más tarde, cuando lo quité, podréis leerlos en libro que saldrá a la venta en Noviembre, publicado por Deusto.

Fíjate en la estructura, es perfecta, incluso tengo PS y, cómo no podía ser de otro modo, tengo comprobación con disminución de volumen al mismo ( el LPS) antes de caer. También tengo una barra de muchísima debilidad, la última comprobación después del LPS, tengo un UTND.

Temporalidad menor, 1 minuto

1 minuto me sirve para dos cosas:

- Buscar y ajustar la entrada lo máximo posible para poder ajustar el Stop en el sitio de menos riesgo.

- Buscar las estructuras menores de Elliott que darán forma a la estructura mayor (marcada con flechas). Esto me permite entender las paradas y los retrocesos dentro de la bajada.

Una vez dentro del mercado y marcadas las zonas dónde el precio puede ir parando, elimino el gráfico de 1 minutos y sigo la operación en 5 minutos con un ojo puesto en 15.

resumiendo, gráfico diario puede o puede no darme información, 15’ es la que me dice en momentos concretos que las probabilidades están en un lado, 5’ me permite ver en detalles para confirmar y por último la operación la entro en 1 minuto. Y TODO debe estar alineado, si no es así.

Cuando trabajo con acciones tan solo uso dos temporalidades, semanal y diario aunque puedo bajar a 4 horas para buscar alguna comprobación profesional.

Si quieres formarte conmigo y aprender a realizar por tu cuenta estos análisis en cualquier activo te invito a que visites mi página WEB donde te explico cómo puedes formarte conmigo a través de las mentorías. Cada semana hacemos clase para que, poco a poco, puedas ir viendo cómo se deben trabajar.

Un abrazo,

Jordi,