… y cómo reaccionarás cuando pase?.

En este post hablaré de una cosa que te va a ocurrir seguro… perderás dinero en el trading ya que tendrás operaciones perdedoras. Os explicaré la experiencia de un alumno que pese a ser un buen operador tuvo una racha de operaciones perdedoras y de cómo lo solucionamos

Cómo ya sabéis una parte de mi tiempo la dedico a formar personas que quieren aprender a entender gráficos de cotización y operar en base a ese conocimiento. Es un trabajo que me aporta muchas cosas, no sólo dinero, también me hacen mejor operador y hacen que mi trabajo tenga una parte social que me permite salir de la madriguera en la que vivimos los operadores.

También es un reto constante ya que si bien hay alumnos que vienen bastante “limpios”, la mayoría vienen con muchos vicios y conceptos mal aprendidos por lo que deben desaprender para volver a aprender.

Hay un reto que está por encima de todos, conseguir que un operador ya rentable lo sea más.

Hace algo menos de un año vino a mi un operador que ya era rentable, tenía un sistema semi automático que le daba entradas y ganaba suficiente dinero para vivir de su operativa pero quería entender que ocurría detrás de las barras, entender mejor el comportamiento de los gráficos con el fin de poder mejorar su sistema.

Hace unos días estuvimos hablando ya que había dejado de ser rentable, cosa que realmente me preocupó ya que mi trabajo como formador era conseguir que su operativa mejorase, no que empeorase.

Hablando, hablando, llegamos a varias conclusiones:

- Su sistema había sido rentable porque era totalmente tendencial alcista y durante los últimos años el mercado había sido así, tendencial y alcista. los sistemas automáticos tendenciales pierden constantemente dinero en mercados laterales y no dan entradas en mercados bajistas, es decir lo que ha ocurrido el último año.

- En cuanto aparecieron movimientos laterales y/o bajistas el sistema hacía aguas por todos lados y saltaban Stops constantemente

- Estos saltos de stop le ocasionaron pérdidas relevantes ya que siguió operando con el mismo tamaño de posición que antiguamente. Mientras el mercado subida el “sabía”, en base a su experiencia, que tarde o temprano el mercado le daría mucho más dinero que el que había perdido en los saltos de Stop.

- Estas pérdidas le hicieron dudar de todo, de lo que había hecho anteriormente y de lo que había aprendido conmigo

- Esas dudas hacían que no entrase cuando debía y eso aún generaba más frustración.

¿Cómo ha solucionado todo esto?

- Ha definido diferentes sistemas semiautomáticos uno para situaciones tendenciales y otro para situaciones lateralizables (que ahora sabe detectar por teoría de Wyckoff). Si, has leído correctamente, se puedes prever con una tasa de aciertos muy alta, cuando el mercado está a punto de lateralizarse. Cuando ocurre esto puede aplicar un sistema pensado para sistemas laterales y gestiona mucho mejor las entradas y las salidas, eso le permite realizar entradas rentables en laterales

- Debía volver a confiar en sus sistemas y en su conocimiento del mercado y para conseguir esto ha redefinido el tamaño de la posición de manera que si hay pérdida, ésta no genere angustia por ser totalmente asumible. Ha aprendido a definir tamaño de posición en función de su cartera de inversión y de su tipo de entrada. Este tamaño de posición ya lo irá aumentando conforme vuelva a tener confianza y se sienta cómodo. Haciendo esto ha aprendido a convivir con el miedo y por lo tanto entra cuando debe hacerlo.

Jordi’s Newsletter is a reader-supported publication. To receive new posts and support my work, consider becoming a free or paid subscriber.

Subscribed

El primer cambio, requiere conocimiento y formación para poder anticiparse a movimientos probables. La teoría de Wyckoff nos permite anticipar laterales. ¿Es un sistema 100% fiable?… por supuesto que no, pero es un sistema con alta tasa de aciertos.

Wyckoff adicionalmente nos delimita el campo de batalla entre la Oferta y la demanda y eso permite utilizar un sistema de entradas tendenciales SOLO entre esos extremos ya que sabemos que engaños en un lado nos llevarán a visitar el otro en una gran cantidad de ocasiones.

El segundo cambio prácticamente no requiere formación, requiere unos mínimos conocimientos y aplicar el sentido común. En el trading y la inversión debemos aprender a convivir con el miedo, es una parte inherente a nuestro trabajo. al MIEDO NO SE LE VENCE, SE DEBE APRENDER A CONVIVIR CON EL. Una de las maneras de hacer esto es redefinir el tamaño de la posición de manera que el salto de Stop no afecte tu capacidad futura de inversión. Te dejo un artículo dónde explico esto.

El miedo hizo que un buen operador empezase a perder dinero, cada pérdida por salto de Stop afectaba su capacidad de inversión y eso generaba dudas en su siguiente operación… un círculo vicioso del que es muy difícil salir

Fíjate lo fácil que es perder el control de tus operaciones y pasar de ganar dinero a perderlo. Si te ocurre esto, PARA, SIENTATE Y PIENSA seguro que puedes realizar ligeros ajustes que reviertan la situación.

Todos, repito, TODOS somos susceptibles de que nos ocurra esto o algo similar, de hecho yo a lo largo de mi trayectoria he tenido que realizar varios parones, para reevaluar lo que estaba haciendo.

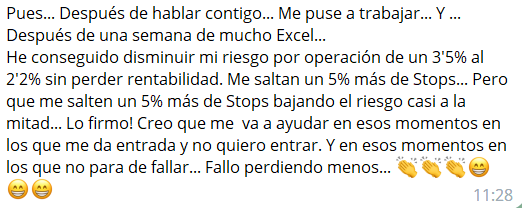

Estos días, él ha hecho justo esto, para, sentarse y pensar… éste es el último mensaje que me ha enviado

Permíteme por último recordarte algo que para cualquiera que esta en este mundillo es obvio, pero que a veces se nos olvida… Lo más importante de la inversión/trading es preservar el dinero, una serie de malas decisiones te saca del juego.

Pd: Si crees que esto no te pasará a ti, sólo comentarte que la pregunta no es ¿esto me puede pasar a mi?, la pregunta correcta es ¿Cuándo me pasará?, porque te va a pasar, perderás dinero y debes saber si estarás preparado para superarlo.

Un abrazo,

Jordi,